בתחילת שנות התשעים של המאה העשרים, פירסם פרנסיס פוקויאמה, כלכלן פוליטי, את ספרו 'קץ ההסטוריה והאדם האחרון'. בספר, שיצא לאור לאחר קריסת הגוש הסובייטי, והכה גלים ברחבי העולם, טוען פוקויאמה כי האנושות הגיעה לקץ ההסטוריה מבחינה רעיונית-אידיאולוגית, במובן זה שנגמרו המחלוקות הרעיוניות ויש הסכמה גורפת כי התפיסה הדמוקרטית-הליברלית ושיטת כלכלת-השוק הן הטובות ביותר. התחושה באותה עת היתה כי משם והלאה נזכה לחיות בשלום ובשגשוג גלובלי.

שנות התשעים של המאה העשרים, שהתאפיינו באותה תחושה אופורית, אכן התגלו כעשור טוב. אך בשנים שלאחר מכן, החל מאסון התאומים של ניו-יורק בשנת 2001, ובמיוחד בשנים האחרונות, ניכר כי החלומות על חיים בשלום ושגשוג מתמיד התבדו. יותר מכך, נראה כי נכנסנו לעידן של משברים תכופים. על אלו משברים מדובר? המשבר הפיננסי הגלובלי של 2008. משבר החובות האירופאי של 2011. המשבר הפוליטי במדינות הדמוקרטיות. המלחמה הקרה בין סין לארה"ב. מגפת הקורונה. מלחמת רוסיה-אוקראינה. משבר האקלים. חלקם של משברים אלו קשורים אחד לשני בצורה כזו או אחרת, אך לא כולם – לפחות לא באופן משמעותי. בעידן זה, אנו מרגישים, לעיתים, כי אנו מותקפים מכל עבר – אנחנו לא מספיקים להתאושש ממכה אחת רק כדי לקבל את הבאה בתור. לתופעה של עידן ריבוי-משברים נתנו שם: ‘Polycrisis’. מקור המושג אמנם בשנות השבעים של המאה העשרים, אך מי שבשנים האחרונות הציגו מחדש והכניסו לשיח הכלכלי-פוליטי הנו אדם טוז, ההסטוריון הכלכלי הבריטי-אמריקאי הבולט.

למשברים השונים, אלו שעברו ואלו העכשויים, יש משמעויות והשלכות מגוונות – אך ישנן גם השלכות המשותפות למשברים מסוימים, המתלכדות ביניהן. לדוגמא, משברים שונים מן הרשימה הנ"ל מצביעים לכיוון של עצירה, או לפחות האטה, בתהליך הגלובליזציה. למיטב ידיעתי, אין עדיין אישוש משמעותי בנתונים על קיומה של מגמה כזו – אך, אם תסריט זה יתממש, צפויות להיות לו השלכות כלכליות ברורות (בנוסף להשלכות הגאו-פוליטיות, וכד'). לדוגמא - בעשורים האחרונים, הגלובליזציה השפיעה לטובה על רמת האינפלציה בעולם. היכולת לייבא בקלות מוצרים זולים מהמזרח שמרה על רמת המחירים במערב. בתסריט המדובר, אפקט ממתן-אינפלציה זה נחלש, מה שעלול לתרום לסביבת אינפלציה גבוהה יותר. גם השלכות משברים אחרים מצביעים לכיוון זה. אם נימצא בסביבת אינפלציה גבוהה יותר ,יש לכך משמעויות לגבי סביבת הריבית הצפויה.

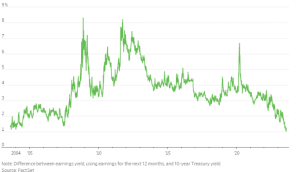

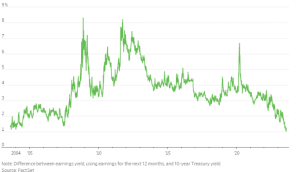

את התסריטים הללו, יחד עם ההשלכות הפוטנציאליות, יש לקחת בחשבון במסגרת אסטרטגיית ניהול ההשקעות. יש להם משמעותיות רחבות – מאופן ניהול מח"מ (משך חיים ממוצע) של תיק אגרות-חוב, דרך בחירת סקטורים בתיק המניות, דרך החשיפה לסחורות, ועד הקצאת הנכסים (Asset Allocation). לדוגמא -- בהקשר של הקצאת הנכסים: בהנתן המצאותנו בסביבה הגאו-פוליטית, הפוליטית והכלכלית הנדונה, הגיוני לצפות שרמות הריבית הגבוהות-החדשות לא תחזורנה במהרה לרמות הנמוכות ששררו בעשורים האחרונים. כמו כן, בעידן של ריבוי משברים, הגיוני לצפות כי נכסי השקעה מסוכנים, כמו מניות, יגלמו פרמיות סיכון נאותה אל מול חלופות חסרות-הסיכון (או בסיכון נמוך, לפחות), כמו אגרות-חוב ממשלתיות. כיום, במכפיל רווח עתידי של 18, מגלם מדד המניות האמריקאי S&P 500 תשואה-רווח (רווח למניה) של 5.5%, בעוד התשואה-לפדיון על אג"ח ממשלתי אמריקאי לעשר שנים הנה 4.5% -- כלומר, פרמיית סיכון של נקודת אחוז בודדת. רמה זו קרובה לרמות הנמוכות ביותר שנצפו בעשרים שנה האחרונות (ראו גרף). יש בהחלט גורמים חיוביים חדשים אשר יתרמו בעתיד לרווחי החברות – כאשר הבולט מביניהם הוא ההתפתחויות בתחום הבינה המלאכותית. גולדמן סאקס מעריך כי חידושים אלו יגדילו את הקצב השנתי של צמיחת רווחי חברות מדד S&P 500 בחצי אחוז, מ-4.9% ל-5.4%, בממוצע, בעשרים שנה הקרובות. בהנחה שמקבלים הערכות אלו, יש בכך כדי להצדיק תמחור גבוה יותר למניות החברות. אך, גם אם לוקחים זאת בחשבון, המצאותנו בעידן של ריבוי-משברים יחד עם הסיכונים המיידיים יותר הקשורים בהשפעה הפוטנציאלית של מסע העלאות הריבית האגרסיבי של הבנקים המרכזיים על הכלכלות, מקשות על הצדקת פרמיית סיכון מנייתית נמוכה כל-כך.

את התסריטים הללו, יחד עם ההשלכות הפוטנציאליות, יש לקחת בחשבון במסגרת אסטרטגיית ניהול ההשקעות. יש להם משמעותיות רחבות – מאופן ניהול מח"מ (משך חיים ממוצע) של תיק אגרות-חוב, דרך בחירת סקטורים בתיק המניות, דרך החשיפה לסחורות, ועד הקצאת הנכסים (Asset Allocation). לדוגמא -- בהקשר של הקצאת הנכסים: בהנתן המצאותנו בסביבה הגאו-פוליטית, הפוליטית והכלכלית הנדונה, הגיוני לצפות שרמות הריבית הגבוהות-החדשות לא תחזורנה במהרה לרמות הנמוכות ששררו בעשורים האחרונים. כמו כן, בעידן של ריבוי משברים, הגיוני לצפות כי נכסי השקעה מסוכנים, כמו מניות, יגלמו פרמיות סיכון נאותה אל מול חלופות חסרות-הסיכון (או בסיכון נמוך, לפחות), כמו אגרות-חוב ממשלתיות. כיום, במכפיל רווח עתידי של 18, מגלם מדד המניות האמריקאי S&P 500 תשואה-רווח (רווח למניה) של 5.5%, בעוד התשואה-לפדיון על אג"ח ממשלתי אמריקאי לעשר שנים הנה 4.5% -- כלומר, פרמיית סיכון של נקודת אחוז בודדת. רמה זו קרובה לרמות הנמוכות ביותר שנצפו בעשרים שנה האחרונות (ראו גרף). יש בהחלט גורמים חיוביים חדשים אשר יתרמו בעתיד לרווחי החברות – כאשר הבולט מביניהם הוא ההתפתחויות בתחום הבינה המלאכותית. גולדמן סאקס מעריך כי חידושים אלו יגדילו את הקצב השנתי של צמיחת רווחי חברות מדד S&P 500 בחצי אחוז, מ-4.9% ל-5.4%, בממוצע, בעשרים שנה הקרובות. בהנחה שמקבלים הערכות אלו, יש בכך כדי להצדיק תמחור גבוה יותר למניות החברות. אך, גם אם לוקחים זאת בחשבון, המצאותנו בעידן של ריבוי-משברים יחד עם הסיכונים המיידיים יותר הקשורים בהשפעה הפוטנציאלית של מסע העלאות הריבית האגרסיבי של הבנקים המרכזיים על הכלכלות, מקשות על הצדקת פרמיית סיכון מנייתית נמוכה כל-כך.