אחרי שנקבעה מסגרת התקציב, מגיע החלק הקשה, יישום

אחרי שנקבעה מסגרת התקציב, מגיע החלק הקשה, יישום

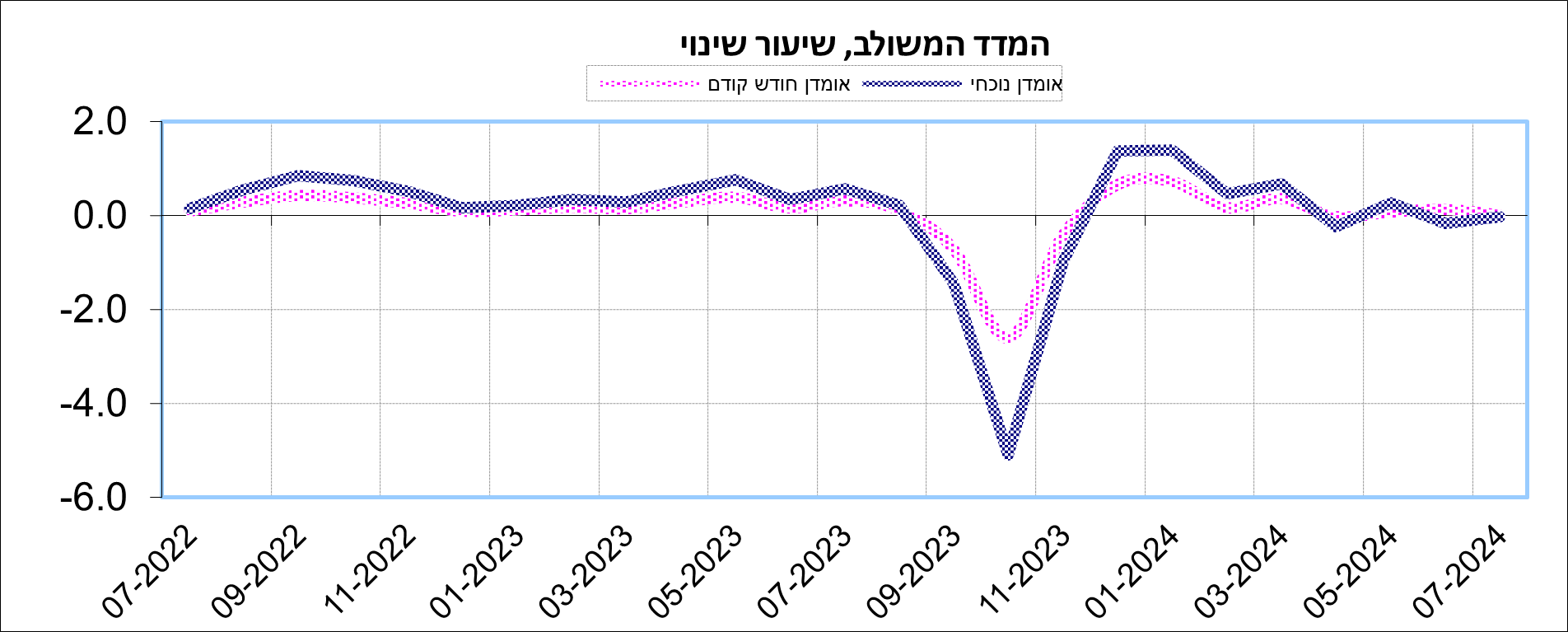

החדשות הכלכליות הטובות של השבוע הן שהאוצר הציג את יעדיו התקציב לשנה הבאה. החדשות הפחות טובות הן שלא ברור כיצד היעדים השאפתניים יושגו. הזמן דחק, החשש מפני הורדת דירוג נוספת החל להיות מוחשי יותר ויותר ושר האוצר כינס סוף סוף את בכירי משרדו והחל לעבוד על תקציב 2025. האוצר מציב את יעד הגרעון על 4% אשר אמור להיות מושג על ידי קיצוצים בהיקף של בין 30-40 מיליארד ₪. מכאן זה מתחיל להיות הרבה יותר מורכב. חלק מהקיצוץ (לא ברור כמה) אמור להיות רוחבי. בנוסף, האוצר מתכוון להקפיא את הקצבאות ולהקפיא את השכר למגזר הציבורי לצד הקפאה של עדכון מדרגות המס. שר האוצר התעקש על כך שאין כוונה להעלות מיסים, אולם המשמעות המעשית של הקפאת שכר בתקופה של אינפלציה גבוהה היא העלאת מיסוי. אלא שזה החלק הקל בסיפור. ביצוע קיצוץ רוחבי בתקופה הנוכחית ייתקל לבטח בהתנגדויות רבות מצד משרדי הממשלה, מה שהופך את המשימה הזו לאגוז פוליטי קשה לפיצוח. בנוסף, הקפאת השכר במגזר הציבורי תדרוש את הסכמת ארגוני העובדים וכידוע לכולם אלו ואלו אינם ביחסים טובים לאחרונה. במקביל, האוצר מציע כמה צעדים להעלאת הכנסות המדינה כאשר אחד מהם אשר עליו התעכב שר האוצר במסיבת העיתונאים זמן רב הוא "מלחמה בהון השחור". ראוי לציין שבהיסטוריה של הצעות תקציב לא נרשם מעולם אירוע שבו מלחמה בהון השחור לא הוצעה כאחד הסעיפים להגדלת הכנסות המדינה. כאנקדוטה נזכיר עוד שסעיף נוסף שהועלה כהצעה להגדלת תקבולי המיסים הוא העלאת המיסוי על שירותי תיירות נכנסת. מי מספר לו? אולי כדאי שקודם תהיה תיירות נכנסת לפני שממסים אותה. שורה תחתונה, למסיבת העיתונאים יש צד חיובי וצד פחות חיובי. החלק החיובי הוא בכך שהאוצר סוף סוף נדרש לעניין הזה וקובע מסגרת עם יעדים. מוטב מאוחר מאשר מאוחר מאוד. החלק הפחות טוב הוא שלמעט יעד הגרעון והיקף הקיצוצים המיועדים שהוגדרו מספרית, לא ניתן הסבר מפורט כיצד ניתן להגיע ליעד הזה. יתכן והאוצר בונה על התאוששות במשק לאור זאת שבחודשים האחרונים ניכרת עלייה קלה בפעילות הכלכלית במשק. אלא שלהערכתנו, כל עוד אין הקלה במצב הבטחוני, המגמה הזו תתקשה מאוד להימשך. המשך הסיטואציה שבה חלקים גדולים מהכוח העובד מגוייס לצד חוסר הוודאות לגבי כיצד יתפתח המשבר בגבול הצפוני וכל זה על רקע של הלחצים הכלכליים מצד מדינות זרות וחברות גלובליות מגביר את רמת אי הוודאות וככל שהמצב הזה יימשך, כך עולה הסבירות שהצרכן הישראלי יעדיף לשמור רזרבות ליום גשום. עדות לסטגנציה בפעילות במשק ניתן ללמוד מהנתונים שפורסמו בשבוע שעבר. המדד המשולב לחודש יולי נותר ללא שינוי לאחר שבחצי שנה האחרונה הוא עלה במצטבר בשיעור של 0.3% בלבד.

סקר הערכת המגמות בעסקים הצביע אמנם על התאוששות באוגוסט בענף הבנייה ובמלונאות, אולם זאת לאחר שהמדד רשם ירידה מצטברת של 7.8% מתחילת השנה. האוצר בונה על התאוששות של המשק בשנה הבאה וצופה שהמשק יצמח בשיעור של 4.4%. זו איננה תחזית מופרכת, אם יחול שינוי חיובי במצב הבטחוני. ומה אם חלילה לא? בקיצור, רמת אי הוודאות היא עדיין גבוהה מאוד ואיננה מצדיקה את העלאת הסיכון בתיק האג"ח על אף המגמה של ירידת התשואות בשוקי האג"ח בעולם.

ביום שישי התפרסם בארה"ב דו"ח התעסוקה לחודש אוגוסט שהיה כמובן הדו"ח החשוב ביותר בהיסטוריה (עד הדו"ח של ספטמבר). הדו"ח הצביע על תוספת של 142 אלף משרות לעומת צפי לתוספת של כ 160 אלף. דו"ח מעט חלש, אבל לא חלש מידי. יש לציין עוד שגם נתוני החודשיים האחרונים עודכנו כלפי מטה בהיקף מצטבר של 86 אלף משרות. הדו"ח מספר את מה שכבר ברור לכול, שוק התעסוקה בארה"ב נחלש, עדות לכך שעוד תחום שהושפע מאוד מהקורונה, חוזר למצב נורמלי. המשקיעים קיוו / ציפו אולי לדו"ח חלש אף יותר, כזה שיצדיק הפחתה של חצי אחוז בריבית החודש. אלא שכאמור, הסיכוי לכך פחת וכעת נראה שסביר שהריבית תופחת "רק" ברבע אחוז. הדילמה של הפד כעת היא לבחור בין ייצוב שוק התעסוקה לבין הסיכון לחזרתה של האינפלציה, מה גם שזו עדיין טרם הגיעה ליעד של 2% שאותו קבע הפד. לאור זאת, נראה שהריבית תופחת בישיבה הבאה ברבע אחוז. במקביל ולאחר 27 חודשים שבו העקום בארה"ב היה הפוך, הוא התיישר סוף סוף. נזכיר שוב שזה היה פרק הזמן הכי ארוך אי פעם שבו העקום היה הפוך.

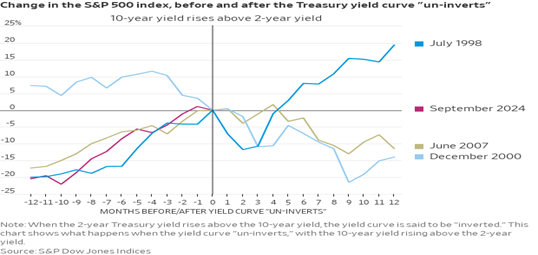

לפי ניסיון העבר, עכשיו צריך להגיע מיתון. כך לפחות היה ברוב המקרים בעבר. אלא שכפי שציינו בסקירות הקודמות שלנו, חלק מהנתונים מראים שהמשק האמריקאי אמנם נכנס להאטה, אבל המרחק למיתון (הגדרה: שני רבעונים רצופים של צמיחה שלילית) עדיין רב. מבחינת השוק, מיתון הוא למעשה עובדה מוגמרת מאחר והוא צופה כעת תשע הפחתות ריבית עד סוף 2025, מה שיביא את הריבית לשיעור של 3.125%. הפד לעומת זאת, צופה רק חמש הפחתות. חתיכת הבדל. בהינתן פער כל כך גדול בין הציפיות ולאור הכישלון הטוטלי של הפד ושל השוק בחיזוי של המגמות הכלכליות העיקריות בשנים האחרונות, נראה לנו שהדבר הנכון הוא להיות פחות פסקניים, ולהגיב לנתונים בפועל ולא לאלו שהם למעשה משאלות לב. הגרף שמצורף למטה מנסה לסייע למי שתוהה לאיזה כיוון השוק עתיד לפנות לאחר השתטחותו של העקום. כפי שניתן לראות, פעם למעלה ופעם למטה. אין חוקיות ולכן אין מקום להסתכן בתחזיות. ניהול השקעות צריך להתמקד בניהול סיכון ולא במתן תחזיות.

נכתב על ידי :

עידן אזולאי, מנהל השקעות ראשי

סיגמא בית השקעות

סיגמא ניהול תיקים בע"מ ו/או חברות קשורות אליה (להלן: "קבוצת סיגמא") עוסקת בעצמה ו/או באמצעות חברות קשורות בפעילויות בשוק ההון ומשכך הינה תאגיד קשור לגופים המוסדיים ו/או למשווקים על ידם: סיגמא קרנות נאמנות בע"מ, סיגמא תכנון פיננסי סוכנות לביטוח פנסיוני (2011) בע"מ, סיגמא פרמיום בע"מ ו-קלאריטי קפיטל קיי סי פי אס בע"מ. מסמך זה, לרבות הסקירה, המידע, הנתונים, ידיעות, ניתוחים, הערכות, דעות, תחזיות, טקסט ו/או תמונות המתפרסמים בו (להלן: "המידע" או "הסקירה" לפי העניין) מסופקים כשירות לקוראים. אין בסקירה זו אלא הבעת דעה בלבד מתוך מטרת הבאת מידע כללי המתבסס על הידוע ביום פרסום הסקירה הגלוי והציבורי ו/או מקורות מידע אחרים אשר בעיני כותבי הסקירה ניתן להתייחס אליהם כאמינים אך המידע לא אומת בדרך עצמאית על ידי עורכי הסקירה ומשכך לא ניתן להיות ערבים לדיוק הפרטים שנכללו בה ו/או לשלמותה ובכלל זה לא ניתן להתחייב שבמידע לא יכללו טעויות או שגיאות ויש לראות את הדברים הכתובים באופן מתאים וכמובן בכפוף לשינויים שחלו בזמן ממועד עריכת הסקירה ובכל מקרה אינה מהווה תחליף למידע המופיע בתשקיפי ההנפקה של הנכסים הרלוונטיים ו/או בדיווחים הנוגעים אליהם מכל מין סוג שהוא. מבלי לגרוע מכלליות האמור, המידע ו/או מצב השוק ו/או האנליזות עשויים להשתנות ואין לראות במידע ו/או בסקירה כשלמים וכממצים, ובין השאר, בקשר לכל ההיבטים הנוגעים לני"ע ו/או לנכסים פיננסיים כלליים ו/או ספציפיים המוזכרים בו, במישרין ו/או בעקיפין ו/או על דרך ההפניה ואין לראות במידע המלצה או תחליף לשיקול דעתו של הקורא, או הצעה, או הזמנה לקבלת הצעות, או שיווק השקעות, בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של כל קורא, לרכישה ו/או ביצוע השקעות ו/או פעולות ו/או עסקאות כלשהן ואין לראות בה כייעוץ בדבר כדאיות ההשקעה ו/או כהצעה או כשידול, במישרין ו/או בעקיפין, ובכלל זה לעניין רכישת יחידות השתתפות של קרנות נאמנות בניהולו של מנהל הקרן מקבוצת סיגמא לרבות באמצעות התייעצות עם יועצים חיצוניים ובכלל זה יועץ השקעות מוסמך ויועץ מס. מבלי לגרוע מן האמור, ולמען הסר ספק, הנכסים המוזכרים בסקירה עשויים שלא להתאים לקורא הסקירה ומודגש שהסקירה אינה מביאה בחשבון את מטרות ההשקעה, המצב הכלכלי והצרכים הייחודיים של כל משקיע. קבוצת סיגמא אינה מחויבת להודיע לקוראים בדרך כלשהי על שינויים ו/או עדכונים במידע ו/או בסקירה מראש או בדיעבד. קבוצת סיגמא לא תהיה אחראית בכל צורה שהיא לנזק או הפסד, ישיר או נסיבתי, הנובע מהסתמכות על המידע, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי הקורא או המשתמש. קבוצת סיגמא ו/או בעלי שליטה ו/או בעלי עניין במי מהם ו/או מי מטעם כל אלה, עשויים בהתאם למגבלות החוק, עבור עצמה ו/או עבור לקוחותיה ו/או באופן אחר, להחזיק, למכור, לרכוש ו/או להתעניין מעת לעת במידע ו/או במסחר הקשור לניירות ערך ו/או לנכסים לרבות הנכסים הפיננסיים הנזכרים במסמך זה בצורה ישירה ועקיפה. כן עשויה קבוצת סיגמא להתקשר בעסקאות ו/או להעניק שירותים לחברות הנזכרות במידע או חברות הקשורות אליהן, בין במישרין ובין בעקיפין. אין לעשות שימוש בסקירה זו ללא רשות מפורשת מקבוצת סיגמא והיא אינה מיועדת אלא למי שהומצאה לו על ידי קבוצת סיגמא.