עידן אזולאי

מנהל השקעות ראשי, סיגמא בית השקעות

לעידן למעלה מ 30 שנות ניסיון בשוק ההון. כיהן כמנכ"ל קרנות הנאמנות של אפסילון וכמנהל השקעות ראשי של בית ההשקעות. מייסד ומנהל של קרן הגידור "טיטניום גלובל". לעידן תואר ראשון בכלכלה ומנהל עסקים מאוניברסיטת WITS ביוהנסבורג, דרא"פ, ותואר שני במנהל עסקים מ-HARRIOT WATT באמצעות מכללת רמת גן.

אודות עדין

לעידן למעלה מ 30 שנות ניסיון בשוק ההון. כיהן כמנכ"ל קרנות הנאמנות של אפסילון וכמנהל השקעות ראשי של בית ההשקעות. מייסד ומנהל של קרן הגידור "טיטניום גלובל". לעידן תואר ראשון בכלכלה ומנהל עסקים מאוניברסיטת WITS ביוהנסבורג, דרא"פ, ותואר שני במנהל עסקים מ-HARRIOT WATT באמצעות מכללת רמת גן.

החרם כבר כאן?

החרם כבר כאן?

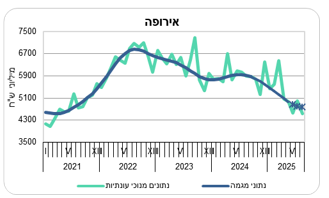

לאחר שבמשך תקופה ארוכה שבה העליות בשוק הישראלי הונעו על ידי התקווה שביום שאחרי יחול שינוי אסטרטגי במעמדה של ישראל, נאלצו המשקיעים להתמודד עם המציאות ביום ראשון שעבר. בעוד שכרגיל בימי ראשון, המסחר התאפיין בפעילות מנומנמת וחיובית קלה, הגיעו נתוני סחר החוץ לחודש אוגוסט. אלו הצביעו על המשך מגמת ירידה ביצוא לצד ירידה קלה ביבוא, מה שהביא לעלייה בגרעון הסחר לתקופה שבין ינואר לאוגוסט לרמה של 90.4 מיליארד ש"ח לעומת 76.7 מיליארד בתקופה המקבילה אשתקד. אלא שהמשקיעים לא נבהלו מהעלייה בגרעון, אלא מנתוני היצוא לאירופה. יצוא הסחורות לאירופה ירד בין החודשים יוני לאוגוסט בשיעור שנתי של 15.4%בהמשך לירידה של 25.7% בשלושת החודשים שקדמו לתקופה המסוקרת. היצוא לארצות האיחוד האירופי רשם ירידה חדה אף יותר של כ 25% בשיעור שנתי בהמשך לירידה של 36.7% בין מרץ למאי. חרם? חרם סמוי? קשה לומר בשלב הזה, אולם כפי שניתן לראות בגרף במצורף, הירידה בהיקף היצוא החמירה מתחילת השנה, מה שמעלה את החשש ששיקולים פוליטיים – מדיניים קשורים למגמה הזו. אפשר להתייחס לנתונים האלו בביטול ולהניח שהם זמניים בלבד, אבל רצוי לקחת בחשבון בעיקר נוכח הדינמיקה השלילית שהתפתחה כלפי ישראל, שהירידה מונעת בשל שיקולים מדיניים. בין שזה המצב ובין שלא, כמות האיומים על המשק הישראלי בכל מה שקשור לקשרים הכלכליים (וגם בתחומים נוספים כמובן) גברה מאוד. בעוד שהתקווה לשינוי חיובי שהתעצמה לאחר המלחמה עם אירן החלה להתפוגג לאחרונה, הרי שבמקביל, החשש מפני ההשלכות של חרמות בין שאלו גלויות ובין שאלו סמויות, גבר. לראשונה מזה זמן רב, מתחילת החודש השוק הישראלי הפגין ביצועי חסר אל מול רוב שוקי העולם. הקלישאה גורסת שהשוק צופה פני עתיד. כפי שהשוק צפה שהאירועים הדרמטיים שהחלו עם מבצע הביפרים בספטמבר שעבר והתקיפה באירן יאפשרו שינוי אסטרטגי במצבה של ישראל, כך השוק מביע עכשיו את חששו מפני ההשלכות הצפויות ככל שהמלחמה נמשכת. את העולם לא מעניין מי צודק ולמי מגיע יותר. מדינות העולם (ובעיקר מדינות המערב) שואפות להרגיע את מוקד הרעש במזרח התיכון שעל אף שמבחינה פיזית הוא קטן מאוד, אבל ההדף שהוא יוצר גורם לזעזועים ברחבי כל העולם. מאחר וקשה להעריך בנקודת הזמן הנוכחית את היקף ההתפתחויות העתידיות והשפעותיהן, אנחנו מעדיפים כעת להמתין ולא לבצע שינויים בתיק שלנו. נדגיש שוב את מה שכתבנו כבר בעבר, השיקול הגיאוגרפי בבחירת השקעות הוא משני. היינו, גם אם חלילה המצב בישראל יחמיר, אין זה אומר שנגמרו הזדמנויות ההשקעה בשוק המקומי. המפתח הוא להחזיק בחברות שנהנות ממגמות עולמיות ומרבית פעילותן היא בחו"ל כמו חברות שבבים וטכנולוגיה, אנרגיה חליפית וחברות בטחוניות. כל שנותר לנו כעת הוא לקוות שנזכה לחדשות יותר מלבבות בזמן הקרוב.

חרם? חרם סמוי? קשה לומר בשלב הזה, אולם כפי שניתן לראות בגרף במצורף, הירידה בהיקף היצוא החמירה מתחילת השנה, מה שמעלה את החשש ששיקולים פוליטיים – מדיניים קשורים למגמה הזו. אפשר להתייחס לנתונים האלו בביטול ולהניח שהם זמניים בלבד, אבל רצוי לקחת בחשבון בעיקר נוכח הדינמיקה השלילית שהתפתחה כלפי ישראל, שהירידה מונעת בשל שיקולים מדיניים. בין שזה המצב ובין שלא, כמות האיומים על המשק הישראלי בכל מה שקשור לקשרים הכלכליים (וגם בתחומים נוספים כמובן) גברה מאוד. בעוד שהתקווה לשינוי חיובי שהתעצמה לאחר המלחמה עם אירן החלה להתפוגג לאחרונה, הרי שבמקביל, החשש מפני ההשלכות של חרמות בין שאלו גלויות ובין שאלו סמויות, גבר. לראשונה מזה זמן רב, מתחילת החודש השוק הישראלי הפגין ביצועי חסר אל מול רוב שוקי העולם. הקלישאה גורסת שהשוק צופה פני עתיד. כפי שהשוק צפה שהאירועים הדרמטיים שהחלו עם מבצע הביפרים בספטמבר שעבר והתקיפה באירן יאפשרו שינוי אסטרטגי במצבה של ישראל, כך השוק מביע עכשיו את חששו מפני ההשלכות הצפויות ככל שהמלחמה נמשכת. את העולם לא מעניין מי צודק ולמי מגיע יותר. מדינות העולם (ובעיקר מדינות המערב) שואפות להרגיע את מוקד הרעש במזרח התיכון שעל אף שמבחינה פיזית הוא קטן מאוד, אבל ההדף שהוא יוצר גורם לזעזועים ברחבי כל העולם. מאחר וקשה להעריך בנקודת הזמן הנוכחית את היקף ההתפתחויות העתידיות והשפעותיהן, אנחנו מעדיפים כעת להמתין ולא לבצע שינויים בתיק שלנו. נדגיש שוב את מה שכתבנו כבר בעבר, השיקול הגיאוגרפי בבחירת השקעות הוא משני. היינו, גם אם חלילה המצב בישראל יחמיר, אין זה אומר שנגמרו הזדמנויות ההשקעה בשוק המקומי. המפתח הוא להחזיק בחברות שנהנות ממגמות עולמיות ומרבית פעילותן היא בחו"ל כמו חברות שבבים וטכנולוגיה, אנרגיה חליפית וחברות בטחוניות. כל שנותר לנו כעת הוא לקוות שנזכה לחדשות יותר מלבבות בזמן הקרוב.

מי ואיך ירוויחו מהבינה המלאכותית

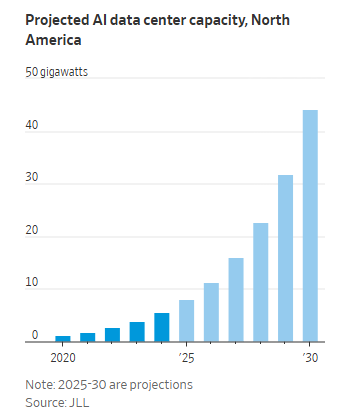

ההשקעות העצומות בתשתיות בינה מלאכותית מצביעות על שלב חדש בהתפתחות הכלכלה הגלובלית, שלב שבו הטכנולוגיה אינה נתפסת עוד כתוספת אלא כבסיס שעליו ייבנה צמיחה עתידית. העובדה שחברות הטכנולוגיה הגדולות מקצות מאות מיליארדי דולרים בשנה להקמת חוות שרתים, מרכזי נתונים ורכישת שבבים מלמדת שהן רואות בAI תשתית כלל־עולמית, בדומה לחשמל או לאינטרנט. במילים אחרות, הבינה המלאכותית אינה נתפסת ככלי נישתי, אלא כמרכיב הכרחי של הכלכלה הבאה. יחד עם זאת, גודל ההשקעות מעלה שאלה מרכזית: האם הכלכלה אכן מסוגלת לספוג ולקיים רמות כה גבוהות של הוצאה הונית? על פי הערכות שונות, כדי להצדיק את גודל ההשקעה יידרשו עד סוף העשור הכנסות שנתיות של כשני טריליון דולר מתחום הAI סכום עצום שגדול מסך ההכנסות השנתיות של ענקיות הטכנולוגיה המובילות גם יחד. המשמעות היא שהמבחן האמיתי של מהפכת הבינה המלאכותית אינו טמון רק בשאלת היכולות הטכנולוגיות, אלא בעיקר בשאלה אם ניתן לבנות סביבן מודלים עסקיים בני קיימא שיניבו הכנסות יציבות וארוכות טווח.סיגמא ניהול תיקים בע"מ ו/או חברות קשורות אליה (להלן: "קבוצת סיגמא") עוסקת בעצמה ו/או באמצעות חברות קשורות בפעילויות בשוק ההון ומשכך הינה תאגיד קשור לגופים המוסדיים ו/או למשווקים על ידם: סיגמא קרנות נאמנות בע"מ, סיגמא תכנון פיננסי סוכנות לביטוח פנסיוני (2011) בע"מ, סיגמא פרמיום בע"מ ו-קלאריטי קפיטל קיי סי פי אס בע"מ. מסמך זה, לרבות הסקירה, המידע, הנתונים, ידיעות, ניתוחים, הערכות, דעות, תחזיות, טקסט ו/או תמונות המתפרסמים בו (להלן: "המידע" או "הסקירה" לפי העניין) מסופקים כשירות לקוראים. אין בסקירה זו אלא הבעת דעה בלבד מתוך מטרת הבאת מידע כללי המתבסס על הידוע ביום פרסום הסקירה הגלוי והציבורי ו/או מקורות מידע אחרים אשר בעיני כותבי הסקירה ניתן להתייחס אליהם כאמינים אך המידע לא אומת בדרך עצמאית על ידי עורכי הסקירה ומשכך לא ניתן להיות ערבים לדיוק הפרטים שנכללו בה ו/או לשלמותה ובכלל זה לא ניתן להתחייב שבמידע לא יכללו טעויות או שגיאות ויש לראות את הדברים הכתובים באופן מתאים וכמובן בכפוף לשינויים שחלו בזמן ממועד עריכת הסקירה ובכל מקרה אינה מהווה תחליף למידע המופיע בתשקיפי ההנפקה של הנכסים הרלוונטיים ו/או בדיווחים הנוגעים אליהם מכל מין סוג שהוא. מבלי לגרוע מכלליות האמור, המידע ו/או מצב השוק ו/או האנליזות עשויים להשתנות ואין לראות במידע ו/או בסקירה כשלמים וכממצים, ובין השאר, בקשר לכל ההיבטים הנוגעים לני"ע ו/או לנכסים פיננסיים כלליים ו/או ספציפיים המוזכרים בו, במישרין ו/או בעקיפין ו/או על דרך ההפניה ואין לראות במידע המלצה או תחליף לשיקול דעתו של הקורא, או הצעה, או הזמנה לקבלת הצעות, או שיווק השקעות, בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של כל קורא, לרכישה ו/או ביצוע השקעות ו/או פעולות ו/או עסקאות כלשהן ואין לראות בה כייעוץ בדבר כדאיות ההשקעה ו/או כהצעה או כשידול, במישרין ו/או בעקיפין, ובכלל זה לעניין רכישת יחידות השתתפות של קרנות נאמנות בניהולו של מנהל הקרן מקבוצת סיגמא לרבות באמצעות התייעצות עם יועצים חיצוניים ובכלל זה יועץ השקעות מוסמך ויועץ מס. מבלי לגרוע מן האמור, ולמען הסר ספק, הנכסים המוזכרים בסקירה עשויים שלא להתאים לקורא הסקירה ומודגש שהסקירה אינה מביאה בחשבון את מטרות ההשקעה, המצב הכלכלי והצרכים הייחודיים של כל משקיע. קבוצת סיגמא אינה מחויבת להודיע לקוראים בדרך כלשהי על שינויים ו/או עדכונים במידע ו/או בסקירה מראש או בדיעבד. קבוצת סיגמא לא תהיה אחראית בכל צורה שהיא לנזק או הפסד, ישיר או נסיבתי, הנובע מהסתמכות על המידע, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי הקורא או המשתמש. קבוצת סיגמא ו/או בעלי שליטה ו/או בעלי עניין במי מהם ו/או מי מטעם כל אלה, עשויים בהתאם למגבלות החוק, עבור עצמה ו/או עבור לקוחותיה ו/או באופן אחר, להחזיק, למכור, לרכוש ו/או להתעניין מעת לעת במידע ו/או במסחר הקשור לניירות ערך ו/או לנכסים לרבות הנכסים הפיננסיים הנזכרים במסמך זה בצורה ישירה ועקיפה. כן עשויה קבוצת סיגמא להתקשר בעסקאות ו/או להעניק שירותים לחברות הנזכרות במידע או חברות הקשורות אליהן, בין במישרין ובין בעקיפין. אין לעשות שימוש בסקירה זו ללא רשות מפורשת מקבוצת סיגמא והיא אינה מיועדת אלא למי שהומצאה לו על ידי קבוצת סיגמא.

העולם זז

העולם זז

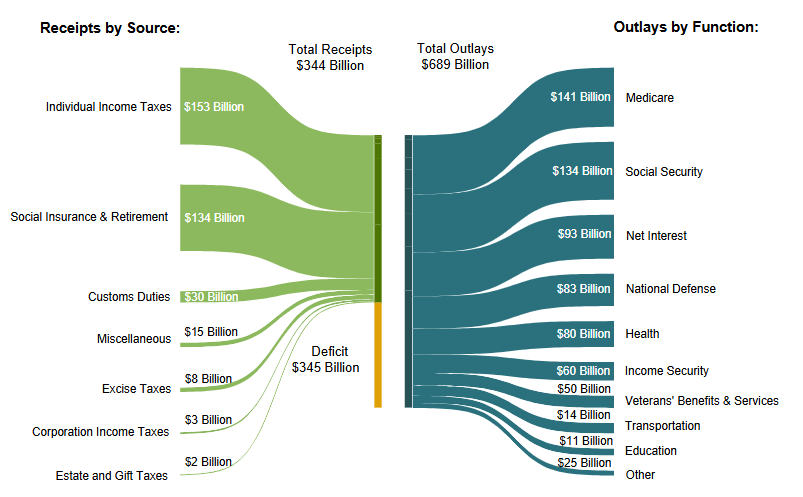

בזמן שהמשקיעים בעולם עסוקים בתחזיות על כיוונה של הריבית, יעדי אינפלציה ושאר אירועים שוטפים, העולם חווה שינויים טקטוניים. שינויים אלו אמנם זוכים לבולטות בכותרות, אולם לעיתים דומה שמדד מחירים מסויים או דו"ח כספי של חברה גדולה זוכים לתשומת לב רבה יותר מהתזוזות הגיאו פוליטיות. מוקדי הכוח בעולם מתעצבים מחדש, כשברקע עולות מתיחויות בין מעצמות ותמורות בסדר העולמי. בפסגת ארגון שנגחאי (SCO) שנערכה לפני כמה ימים ובה השתתפו סין, רוסיה והודו חלה התקרבות חסרת תקדים בין המשתתפות. נשיא סין שי ג’ינפינג קרא בכנס ל"סדר ביטחוני וכלכלי חדש" המיטיב עם ה”דרום הגלובלי”, מה שמתפרש כמסר ישיר נגד הגמוניית ארה”ב. שלושת מנהיגי המדינות אף הצטלמו צועדים יד ביד, כסמל לסולידריות שלהם מול הלחץ האמריקאי. המתיחות בין וושינגטון לניו דלהי תחת ממשל טראמפ תרמה לחיבוק הזה. טראמפ הטיל מכסי ענק של 50% על ייבוא מהודו (25% מתוכם כעונש על רכישת נפט מרוסיה), מהלך חסר תקדים המאיים על יחסי הסחר בין ארה"ב לאחת משותפות הסחר החשובות שלה. צעד זה דחף את הודו לקרב אל רוסיה ואף לסין, עד כדי שפל חסר תקדים באמון בין הודו לארה"ב. עבור סין ורוסיה, שיתוף הפעולה ההדוק הפך לציר מרכזי: פוטין שיבח בפסגה את ה“SCO” כחלופה ל”מודלים היורו-אטלנטיים”, עם מעבר לסליקה במטבעות לאומיים וחזון לבנק פיתוח חדש, מה שמהווה חלק ממאמץ לעקוף את הדולר ואת כוח הסנקציות האמריקאיות. מהלכים אלה ממחישים רצון משותף של בייג’ינג, מוסקבה וניו דלהי לקדם סדר עולמי רב-קוטבי, במיוחד לנוכח מדיניות הסחר התוקפנית של טראמפ, שלדברי שי רק הגבירה אצלן את הדחף לשתף פעולה. במקביל להתלכדות המעצמות באסיה, רוסיה ממשיכה לערער את היציבות בגבול נאט"ו באירופה. אירוע חסר תקדים אירע בשבוע שעבר כאשר מל”טי תקיפה רוסים חדרו למרחב האווירי של פולין ויורטו בירי על ידי פולין בסיוע מטוסי קרב של בעלות בריתה, מה שהוביל לחשש כבד מהסלמה ישירה בין רוסיה לנאט"ו. ניסיונות ההתגרות של מוסקבה, מפלישה לאוקראינה ועד לשליחת כטב"מים לשמי פולין, מדגישים את המאמץ הרוסי לערער את לכידות המערב. התוצאה היא מתיחות מוגברת בגבול המזרחי של אירופה, ודאגה גוברת במדינות הבלטיות ובפולין מהסלמות נוספות. העולם צועד לכיוון סדר עולמי חדש. מצד אחד גוש מערבי בהובלת ארה"ב ובעלות בריתה בנאט״ו, ומנגד גוש בהובלת סין ורוסיה עם תמיכת מעצמות אזוריות כמו הודו. שחיקת ההשפעה האמריקאית והתחזקות מעמד ה"דרום הגלובלי" מביאות לשינויים בכללי המשחק, מארגונים חלופיים כמו BRICS ו-SCO המגבירים פעילות, ועד ניסיונות להציב מנגנונים פיננסיים עצמאיים שיצמצמו תלות בדולר. מבחינה כלכלית, המתחים והמלחמות האזוריות יוצרים אי-ודאות שמטלטלת את השווקים. הסלמת הסיכונים הגיאופוליטיים תורמת לאינפלציה גלובלית גבוהה מהרגיל ולתנודתיות בשוקי ההון. באירופה, לדוגמה, המשבר באוקראינה והנתק מרוסיה חוללו זעזועי אנרגיה, צמצום אספקת הגז הרוסי העלה מחירים ופגע בתעשיות עתירות אנרגיה. במקביל, רוסיה כיוונה את יצוא הנפט שלה מזרחה לסין והודו (הקונות העיקריות של נפט רוסי כיום), ובכך שימרה הכנסות וצברה השפעה כלכלית אצל מעצמות מתפתחות. ריי דליו, מייסד קרן הגידור הגדולה בעולם, ברידג’ווטר, מתריע כבר מזה זמן רב כי אנו בעיצומו של שינוי מחזורי גדול בסדר העולמי, תהליך המזכיר תקופות סוערות בהיסטוריה כמו שנות ה-30 של המאה ה-20. דליו מצביע על כך שמדדי אי-היציבות הגלובליים שוברים שיאים ובמקביל, בתוך ארה"ב ובחלק הולך וגדל של מדינות המערב עצמה גואים הקיטובים הפוליטיים והחברתיים. שילוב של מתחים פנימיים וחיצוניים מעמיד את הסדר האמריקאי ואת ההגמוניה שלה תחת איום. דליו מדגיש שארה"ב עדיין הכלכלה הגדולה והחזקה בעולם, אך נחלשת בהדרגה, בעוד סין עם צמיחה מהירה, תעשייה וטכנולוגיה מתפתחות וצבא גדל סוגרת פערים. לפי דליו, העולם כבר נכנס למצב של “התגוששות מעצמות”, בו העלייה החדה בעימותים, בין אם במלחמות פרוקסי כמו אוקראינה ועזה או במתיחות ישירה סביב טייוואן ופולין, מאותתת על מאבק על סדר עולמי חדש. זו מציאות המאופיינת גם בהצטברות חובות שיא בכל הכלכלות הגדולות מאז מלחמת העולם השנייה, מה שעלול להגביל את יכולת המדינות להגיב למשברים. צרפת, למשל חווה אי יציבות פוליטית לאחר שבשלוש השנים האחרונות התחלפה שם הממשלה חמש פעמים (!!!) לאחר שאף אחת מהן לא הצליחה ליישם מדיניות פיסקלית מרסנת בעקבות עלייה ברמת החוב לשיעור יחס חוב – תוצר של 115%, הרמה הגבוהה ביותר בעת המודרנית. כתבנו לא מעט על הנושא של העלייה החדה ברמת החוב בעיקר בעולם המערבי. מדברים על זה הרבה אבל פועלים מעט, הן בקרב הממשלות והן בשווקים. נתוני הגרעון של ארה"ב לחודש אוגוסט שפורסמו ביום שישי ממחישים היטב את החשיבות של הנושא. התקבולים של ממשלת ארה"ב עמדו בחודש אוגוסט על 344 מיליארד דולר בעוד שההוצאות על 689 מיליארד דולר, מה שיצר גרעון של 345 מיליארד דולר, אחד הגבוהים אי פעם. מתוך הגרף שמצורף למטה ניתן לראות שני דברים בולטים. הראשון שתשלומי הריבית היו סעיף ההוצאה השלישי בגובהו (93 מ') אחרי ההוצאה לבריאות וביטוח לאומי. במקביל, היקף המכסים שנגבו הוא כ 30 מיליארד דולר שהם כ 4.3% מההוצאה הממשלתית. בשפה פשוטה, קיים יחס הפוך בין ה"רעש" שמייצרת מדיניות המכסים לעומת ההשפעה האמיתית שלה על הגרעון. עם זאת, אין ספק שמדיניות הסחר של טראמפ משפיעה מאוד על יחסי הסחר בעולם. הניסיון לקבוע כללי סחר בינלאומי הם חלק מאותה מגמה של שינוי מבני גלובלי, הפעם מצידה של ארה"ב. בתמונה המורכבת הזו, ישנם מגזרים ותעשיות שירוויחו מהשינויים ואחרים שייפגעו. תהליכי ההתנתקות והמתיחות הבינלאומית כבר הביאו להאצה בהוצאות הביטחון ברחבי העולם, ובמיוחד באירופה: בעקבות המלחמה באוקראינה, נאט"ו עדכנה את יעדיה התקציביים ופתחו עידן חדש של התחמשות. יעד ה-2% תוצר לביטחון הפך מינימום, ומדינות אירופה שואפות להגיע ל-3%-4% תוצר לשנה עבור צבאותיה. ההתחמשות הזו יוצרת הזדמנויות כלכליות אדירות לתעשיות הביטחוניות שנהנות מביקושים חסרי תקדים. תחומי הסייבר והטכנולוגיות הצבאיות המתקדמות זוכים לתקציבי עתק כחלק מהפקת לקחי המלחמות המודרניות. במקביל, צורכי האנרגיה הגדלים והשאיפה ל"היגמל" מהגז והנפט הרוסי, תומכים בתעשיית האנרגיה המתחדשת בעיקר באירופה שמשקיעה בענף הזה סכומי עתק בהאצת מתקני רוח ושמש מתוך שאיפה לחוסן אנרגטי. במקביל, האמריקאים מסבסדים ייצור שבבים וטכנולוגיה מקומית כדי להפחית תלות בסין. התהליכים הללו מיטיבים עם תעשיות חדשנות מקומיות, אך פוגעים בענקים גלובליים שהסתמכו על סחר חופשי, מה שגורם למשל לענקיות הטכנולוגיה האמריקאיות לאבד גישה לשוק הסיני ולחפש בשווקים חלופיים.

דווקא בתוך הטלטלה הגלובלית, ישראל מוצאת הזדמנויות למנף את כישוריה ויתרונותיה היחסיים. ההתחמשות המערבית מול רוסיה הביאה לעסקאות ענק לתעשיות הביטחון הישראליות: גרמניה למשל חתמה על רכש סוללות "חץ 3" בהיקף כמעט 4 מיליארד אירו, כחלק מהתעצמותה נגד איום טילי רוסיה. עסקה זו, הממומנת מקרן חירום שהקצתה גרמניה לאחר הפלישה לאוקראינה, מדגימה כיצד משבר הביטחון האירופי מתורגם לרווח ישראלי. בנוסף, ישראל נהנתה מעלייה בדרישה לטכנולוגיותיה הצבאיות (כטב"מים, מערכות הגנה אווירית, סייבר התקפי) מצד מדינות המבקשות להתחמש לנוכח איומי איראן, שלוחות רוסיה ואף סין. גם מבחינה אנרגטית ישראל הרוויחה: מצוקת הגז של אירופה עקב הסנקציות על מוסקבה האיצה פיתוח תשתיות יצוא במזרח הים התיכון. הגז הישראלי, שבעבר יועד רובו לשוק המקומי ולשכנותיה, הפך למבוקש ומשמש כגורם בעל חשיבות אסטרטגית רבה בעיקר ביחסים עם ירדן ומצרים.

בסיכומו של עניין, המערכת הגלובלית מציגה שילוב של מתחים גיאופוליטיים, חובות ציבוריים גבוהים ואינפלציה מבנית. ההתחזקות של הציר סין־רוסיה־הודו, בצד מדיניות מכסים אגרסיבית של ארה"ב, מזרזת מעבר לעולם רב־קוטבי שבו הסחר מתפצל לגושים יריבים. לכך מצטרפים מהלכים צבאיים כמו חדירת כטב"מים רוסיים לשמי פולין, שמחדדים את הסיכון להסלמה אזורית שתגלוש לעימות רחב. במקביל, החוב הציבורי חוצה שיאים היסטוריים: ארה"ב מתקרבת ל־130% חוב־תוצר, אירופה ויפן לא הרחק מאחור. המשמעות היא גידול בצורך בגיוסי חוב, שמייצר לחץ מתמשך לעליית תשואות. המשקיע שאומר ש"החוב עולה כבר הרבה זמן ולא קרה כלום", מוזמן לשאול את עצמו כיצד דווקא עכשיו מחיר הזהב זינק?

בתמונה המורכבת הזו, ישנם מגזרים ותעשיות שירוויחו מהשינויים ואחרים שייפגעו. תהליכי ההתנתקות והמתיחות הבינלאומית כבר הביאו להאצה בהוצאות הביטחון ברחבי העולם, ובמיוחד באירופה: בעקבות המלחמה באוקראינה, נאט"ו עדכנה את יעדיה התקציביים ופתחו עידן חדש של התחמשות. יעד ה-2% תוצר לביטחון הפך מינימום, ומדינות אירופה שואפות להגיע ל-3%-4% תוצר לשנה עבור צבאותיה. ההתחמשות הזו יוצרת הזדמנויות כלכליות אדירות לתעשיות הביטחוניות שנהנות מביקושים חסרי תקדים. תחומי הסייבר והטכנולוגיות הצבאיות המתקדמות זוכים לתקציבי עתק כחלק מהפקת לקחי המלחמות המודרניות. במקביל, צורכי האנרגיה הגדלים והשאיפה ל"היגמל" מהגז והנפט הרוסי, תומכים בתעשיית האנרגיה המתחדשת בעיקר באירופה שמשקיעה בענף הזה סכומי עתק בהאצת מתקני רוח ושמש מתוך שאיפה לחוסן אנרגטי. במקביל, האמריקאים מסבסדים ייצור שבבים וטכנולוגיה מקומית כדי להפחית תלות בסין. התהליכים הללו מיטיבים עם תעשיות חדשנות מקומיות, אך פוגעים בענקים גלובליים שהסתמכו על סחר חופשי, מה שגורם למשל לענקיות הטכנולוגיה האמריקאיות לאבד גישה לשוק הסיני ולחפש בשווקים חלופיים.

דווקא בתוך הטלטלה הגלובלית, ישראל מוצאת הזדמנויות למנף את כישוריה ויתרונותיה היחסיים. ההתחמשות המערבית מול רוסיה הביאה לעסקאות ענק לתעשיות הביטחון הישראליות: גרמניה למשל חתמה על רכש סוללות "חץ 3" בהיקף כמעט 4 מיליארד אירו, כחלק מהתעצמותה נגד איום טילי רוסיה. עסקה זו, הממומנת מקרן חירום שהקצתה גרמניה לאחר הפלישה לאוקראינה, מדגימה כיצד משבר הביטחון האירופי מתורגם לרווח ישראלי. בנוסף, ישראל נהנתה מעלייה בדרישה לטכנולוגיותיה הצבאיות (כטב"מים, מערכות הגנה אווירית, סייבר התקפי) מצד מדינות המבקשות להתחמש לנוכח איומי איראן, שלוחות רוסיה ואף סין. גם מבחינה אנרגטית ישראל הרוויחה: מצוקת הגז של אירופה עקב הסנקציות על מוסקבה האיצה פיתוח תשתיות יצוא במזרח הים התיכון. הגז הישראלי, שבעבר יועד רובו לשוק המקומי ולשכנותיה, הפך למבוקש ומשמש כגורם בעל חשיבות אסטרטגית רבה בעיקר ביחסים עם ירדן ומצרים.

בסיכומו של עניין, המערכת הגלובלית מציגה שילוב של מתחים גיאופוליטיים, חובות ציבוריים גבוהים ואינפלציה מבנית. ההתחזקות של הציר סין־רוסיה־הודו, בצד מדיניות מכסים אגרסיבית של ארה"ב, מזרזת מעבר לעולם רב־קוטבי שבו הסחר מתפצל לגושים יריבים. לכך מצטרפים מהלכים צבאיים כמו חדירת כטב"מים רוסיים לשמי פולין, שמחדדים את הסיכון להסלמה אזורית שתגלוש לעימות רחב. במקביל, החוב הציבורי חוצה שיאים היסטוריים: ארה"ב מתקרבת ל־130% חוב־תוצר, אירופה ויפן לא הרחק מאחור. המשמעות היא גידול בצורך בגיוסי חוב, שמייצר לחץ מתמשך לעליית תשואות. המשקיע שאומר ש"החוב עולה כבר הרבה זמן ולא קרה כלום", מוזמן לשאול את עצמו כיצד דווקא עכשיו מחיר הזהב זינק?

סיגמא ניהול תיקים בע"מ ו/או חברות קשורות אליה (להלן: "קבוצת סיגמא") עוסקת בעצמה ו/או באמצעות חברות קשורות בפעילויות בשוק ההון ומשכך הינה תאגיד קשור לגופים המוסדיים ו/או למשווקים על ידם: סיגמא קרנות נאמנות בע"מ, סיגמא תכנון פיננסי סוכנות לביטוח פנסיוני (2011) בע"מ, סיגמא פרמיום בע"מ ו-קלאריטי קפיטל קיי סי פי אס בע"מ. מסמך זה, לרבות הסקירה, המידע, הנתונים, ידיעות, ניתוחים, הערכות, דעות, תחזיות, טקסט ו/או תמונות המתפרסמים בו (להלן: "המידע" או "הסקירה" לפי העניין) מסופקים כשירות לקוראים. אין בסקירה זו אלא הבעת דעה בלבד מתוך מטרת הבאת מידע כללי המתבסס על הידוע ביום פרסום הסקירה הגלוי והציבורי ו/או מקורות מידע אחרים אשר בעיני כותבי הסקירה ניתן להתייחס אליהם כאמינים אך המידע לא אומת בדרך עצמאית על ידי עורכי הסקירה ומשכך לא ניתן להיות ערבים לדיוק הפרטים שנכללו בה ו/או לשלמותה ובכלל זה לא ניתן להתחייב שבמידע לא יכללו טעויות או שגיאות ויש לראות את הדברים הכתובים באופן מתאים וכמובן בכפוף לשינויים שחלו בזמן ממועד עריכת הסקירה ובכל מקרה אינה מהווה תחליף למידע המופיע בתשקיפי ההנפקה של הנכסים הרלוונטיים ו/או בדיווחים הנוגעים אליהם מכל מין סוג שהוא. מבלי לגרוע מכלליות האמור, המידע ו/או מצב השוק ו/או האנליזות עשויים להשתנות ואין לראות במידע ו/או בסקירה כשלמים וכממצים, ובין השאר, בקשר לכל ההיבטים הנוגעים לני"ע ו/או לנכסים פיננסיים כלליים ו/או ספציפיים המוזכרים בו, במישרין ו/או בעקיפין ו/או על דרך ההפניה ואין לראות במידע המלצה או תחליף לשיקול דעתו של הקורא, או הצעה, או הזמנה לקבלת הצעות, או שיווק השקעות, בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של כל קורא, לרכישה ו/או ביצוע השקעות ו/או פעולות ו/או עסקאות כלשהן ואין לראות בה כייעוץ בדבר כדאיות ההשקעה ו/או כהצעה או כשידול, במישרין ו/או בעקיפין, ובכלל זה לעניין רכישת יחידות השתתפות של קרנות נאמנות בניהולו של מנהל הקרן מקבוצת סיגמא לרבות באמצעות התייעצות עם יועצים חיצוניים ובכלל זה יועץ השקעות מוסמך ויועץ מס. מבלי לגרוע מן האמור, ולמען הסר ספק, הנכסים המוזכרים בסקירה עשויים שלא להתאים לקורא הסקירה ומודגש שהסקירה אינה מביאה בחשבון את מטרות ההשקעה, המצב הכלכלי והצרכים הייחודיים של כל משקיע. קבוצת סיגמא אינה מחויבת להודיע לקוראים בדרך כלשהי על שינויים ו/או עדכונים במידע ו/או בסקירה מראש או בדיעבד. קבוצת סיגמא לא תהיה אחראית בכל צורה שהיא לנזק או הפסד, ישיר או נסיבתי, הנובע מהסתמכות על המידע, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי הקורא או המשתמש. קבוצת סיגמא ו/או בעלי שליטה ו/או בעלי עניין במי מהם ו/או מי מטעם כל אלה, עשויים בהתאם למגבלות החוק, עבור עצמה ו/או עבור לקוחותיה ו/או באופן אחר, להחזיק, למכור, לרכוש ו/או להתעניין מעת לעת במידע ו/או במסחר הקשור לניירות ערך ו/או לנכסים לרבות הנכסים הפיננסיים הנזכרים במסמך זה בצורה ישירה ועקיפה. כן עשויה קבוצת סיגמא להתקשר בעסקאות ו/או להעניק שירותים לחברות הנזכרות במידע או חברות הקשורות אליהן, בין במישרין ובין בעקיפין. אין לעשות שימוש בסקירה זו ללא רשות מפורשת מקבוצת סיגמא והיא אינה מיועדת אלא למי שהומצאה לו על ידי קבוצת סיגמא.

נוסיף עוד הפחתת ריבית למדורה

נוסיף עוד הפחתת ריבית למדורה

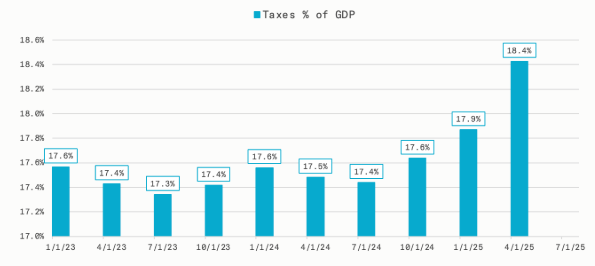

נתוני השכר הממוצע לחודש יוני שפורסמו בשבוע שעבר הראו שבעוד שהשכר הנומינלי עלה ב 2.7%, השכר הריאלי ירד ב־0.6%, מה שממחיש את הכרסום בכוח הקנייה של משקי הבית. מעבר לכך שבשנה האחרונה הרבה יותר קשה לישראלי הממוצע "לסגור את החודש", הנתון הזה מציב אתגר לא מבוטל למשרד האוצר שתחזית הצמיחה שלו לשנים 2025–2026 התבססה במידה רבה על חזרה לצמיחה מהירה בתוך פרק זמן קצר, שנשענת בעיקר על התאוששות חזקה של הצריכה הפרטית שמהווה כמחצית מהתוצר. נזכיר שבנק ישראל צופה שהצריכה הפרטית תזנק בשנה הבאה ב 7% והאוצר חוזה צמיחה של 5.8%. מן הסתם, אלו הנתונים שמשמשים כבסיס לתקציב של השנה הבאה. על סמך ההנחות האלו, נקבעים יעדי הגרעון, גיוס חוב ועוד. ככל שהתחזיות האלו אינן מתממשות, כך ייאלץ האוצר לבצע התאמות בתקציב, היינו קיצוצים ו/או העלאות מיסים. עכשיו פאוזה קצרה שלאחריה נקשור בין הדברים. בסוף השבוע האחרון פורסם באחד העיתונים הכלכליים ראיון עם מנכ"ל האתר יד 2 בנושא הדיור. מהראיון עולה תמונה עקבית של בלימת הפעילות וירידות מחירים ניכרות: “עצירה בשוק וירידות מחירים דרמטיות — גם בדירות חדשות וגם בדירות יד שנייה… טלטלה שלא הייתה כאן 15 שנה”, עם הערכה להמשך המגמה ב־8–12 החודשים הבאים. בתל אביב למשל נרשמה ירידה ממוצעת של 6.8% מהמחיר המבוקש, לעומת 5.7% בכלל הארץ, וזמן המדף התארך ל־123 ימים לעומת 107 בכלל הארץ..." בהמשך הוא אומר את הדברים הבאים:".. אחרי כמעט 20 שנה של עליות, נראה שהגענו לקצה גבול היכולת לשלם, במיוחד על רקע יוקר המחיה ושחיקת כוח הקנייה. כאשר מחירי דירות יורדים והזמן למכירה מתארך, משקי הבית נוטים להיזהר יותר בהוצאות, בין אם בשל פגיעה בתחושת העושר ובין אם בגלל אי־ודאות לגבי שווי הנכס הממונף ביותר שלהם. זו פגיעה כפולה בביקוש: גם דרך הנטל המימוני בריבית גבוהה וגם דרך פסיכולוגיית הצרכן". החיבור בין שני הכוחות, ירידה בשכר הריאלי ותיקון מחירים בדיור דוחף להאטה בצריכה הפרטית בדיוק במקום שבו תחזיות האוצר מניחות האצה. משפחה שהכנסתה הריאלית נשחקה מתקשה לשמר רמת צריכה, ובוודאי לדחוף קדימה רכישות "גדולות" (מוצרי בני־קיימא, שדרוגי דיור). במקביל, ירידת מחירי הדירות מכווצת את הביטחונות ואת תחושת העושר ומקטינה את הנכונות לקחת אשראי צרכני. כל אלו מעלים את הספק שתרחיש הצמיחה (והצריכה) של האוצר יתממש במלואו. ויש עוד משהו, עזה. ערב הכניסה המחודשת לעזה עולות שאלות לגבי היום שאחרי. בתום המבצע ובהנחה סבירה שעזה נכבשת במלואה, צה"ל יידרש להישאר שם לפרק זמן שאינו ידוע עד אשר יוסכם על מי שייקח אחריות אזרחית במקום. זה דורש אנשים וכסף. כסף שכרגע אינו מתוקצב. בסביבה של סיכון לצמיחה נמוכה מן הצפוי וגירעון גבוה מן המתוכנן, בנק ישראל יתקשה להצדיק הורדת ריבית, במיוחד אם השווקים ידרשו פרמיית סיכון גבוהה יותר על חוב ממשלתי והלחץ האינפלציוני (בעיקר מצד הוצאות ביטחון) נמשך. כל זה מעלה את רמת אי הוודאות במשק. וכשזו עולה, סביר להניח שהריבית לא תשתנה וכלל אין זה משנה שהריבית בארה"ב יורדת, מהסיבה הפשוטה שהסיכון במשק הישראלי גבוה מזה של השוק האמריקאי. הנחות הבסיס לתקציב 2026 חייב להביא בחשבון שהשכר הריאלי נשחק ושוק הדיור נמצא עדיין בעיצומו של תיקון, מה שיגרום להיחלשות של הצריכה הפרטית. הפחתת ריבית לא תסייע, אלא עלולה אפילו לפגוע כל עוד הממשלה לא ביצעה התאמות תקציביות. מי שלא מאמין מוזמן לבדוק מה קרה בסוף 2001 כאשר הנגיד דאז, דוד קליין הפחית את הריבית ב 2% בתמורה להבטחה של שר האוצר, סילבן שלום למדיניות פיסקלית מהדקת. הריבית ירדה אבל הקיצוצים לא בוצעו והאינפלציה זינקה. אמירתו של שר האוצר בשבוע שעבר לפיה אם הריבית לא תרד, הוא יפחית מיסים היא חסרת אחריות ובוודאי שאינה תורמת לביטחונם של המשקיעים. השוק דורש ודאות. בין שזו כלכלית ובין שזו גיאו פוליטית. עד שהוא לא יקבל את זה, פרמיית הסיכון לא תרד וכמובן שגם הריבית לא תשתנה. עם פרסום נתוני התעסוקה ביום שישי, ניתן האות ל"חגיגת הפחתת הריבית הראשונה השנה". הנתונים הצביעו על היחלשות משמעותית של שוק התעסוקה והפד אשר אחד משני המנדטים שלו הוא תעסוקה (השני הוא אינפלציה כמובן), צפוי להפחית את הריבית בישיבתו הקרובה בספטמבר. עד הישיבה הקרובה יתפרסמו נתוני האינפלציה לחודש אוגוסט והעדכון השנתי של נתוני התעסוקה שעשויים לסמן לשוק באם תהיה זו הפחתה בודדת או שמא זהו תחילתו של תהליך. כמה דברים שיש לתת עליהם את הדעת בהקשר של נתוני התעסוקה. הראשון הוא שסימני ההאטה התגברו במיוחד מאז מאי, לאחר הכרזת על העלאת מכסים נרחבת. בשל העלייה באי הוודאות, עסקים רבים אותתו על הקפאת השקעות וגיוסים. יש להכיר בכך שהמכסים הם מס על הצרכן האמריקאי. בגרף שמצורף למטה ניתן לראות ששיעור המס כאחוז מהתוצר זינק באפריל ל 18.4% בהשוואה לשיעור ממוצע של כ 17.5%. וזה היה באפריל, עוד בטרם הוטלו כל המכסים. מכסים הם מיסים שמשמרים תעשיות שאינן יעילות (כמו ייצור מכוניות למשל) שגורמות לאלוקציה לא יעילה של המקורות שאחת התוצאות שלה היא עלייה באבטלה. בנוסף, לא ברורה עדיין השפעתם של גורמים מצננים כמו הידוק מדיניות ההגירה שהקטינה את כוח העבודה והקיצוצים המסיביים במגזר הציבורי. ויש גם את השפעת הבינה המלאכותית. בשבוע שעבר אמר נשיא ענקית התוכנה, סיילספורס (SALESFORCE) שהחברה קיצצה 4,000 משרות שאת מלאכתן עושה כעת הבינה המלאכותית. זה בצד של התעסוקה. במקביל, יש לזכור שנתוני האינפלציה האחרונים הראו שזו שבה לעלות, מה שכמובן מעלה את הסיכון שזו תואץ אם הריבית תופחת.

השוק קיבל "בחום" את נתוני התעסוקה והעלה את ההסתברות להפחתות ריבית נוספות עד סוף השנה. אבל מצד שני התעלם מכך שזהו רק צד אחד של המשוואה. בצד השני קיימים עדיין אתגרים לא מבוטלים. אם הפד יוריד את הריבית באופן דרסטי כפי שטראמפ רוצה, צפו לעליית תשואות ולא לירידה.

בנוסף, לא ברורה עדיין השפעתם של גורמים מצננים כמו הידוק מדיניות ההגירה שהקטינה את כוח העבודה והקיצוצים המסיביים במגזר הציבורי. ויש גם את השפעת הבינה המלאכותית. בשבוע שעבר אמר נשיא ענקית התוכנה, סיילספורס (SALESFORCE) שהחברה קיצצה 4,000 משרות שאת מלאכתן עושה כעת הבינה המלאכותית. זה בצד של התעסוקה. במקביל, יש לזכור שנתוני האינפלציה האחרונים הראו שזו שבה לעלות, מה שכמובן מעלה את הסיכון שזו תואץ אם הריבית תופחת.

השוק קיבל "בחום" את נתוני התעסוקה והעלה את ההסתברות להפחתות ריבית נוספות עד סוף השנה. אבל מצד שני התעלם מכך שזהו רק צד אחד של המשוואה. בצד השני קיימים עדיין אתגרים לא מבוטלים. אם הפד יוריד את הריבית באופן דרסטי כפי שטראמפ רוצה, צפו לעליית תשואות ולא לירידה.

ועוד משהו לסיום: האם לאור נתוני התעסוקה באוגוסט שהיו חלשים בהשוואה לחודש הקודם, ראש הלמ"ס האמריקאי החדש צריך לחשוש למשרתו?

נכתב על ידי : עידן אזולאי, מנהל השקעות ראשי סיגמא בית השקעותסיגמא ניהול תיקים בע"מ ו/או חברות קשורות אליה (להלן: "קבוצת סיגמא") עוסקת בעצמה ו/או באמצעות חברות קשורות בפעילויות בשוק ההון ומשכך הינה תאגיד קשור לגופים המוסדיים ו/או למשווקים על ידם: סיגמא קרנות נאמנות בע"מ, סיגמא תכנון פיננסי סוכנות לביטוח פנסיוני (2011) בע"מ, סיגמא פרמיום בע"מ ו-קלאריטי קפיטל קיי סי פי אס בע"מ. מסמך זה, לרבות הסקירה, המידע, הנתונים, ידיעות, ניתוחים, הערכות, דעות, תחזיות, טקסט ו/או תמונות המתפרסמים בו (להלן: "המידע" או "הסקירה" לפי העניין) מסופקים כשירות לקוראים. אין בסקירה זו אלא הבעת דעה בלבד מתוך מטרת הבאת מידע כללי המתבסס על הידוע ביום פרסום הסקירה הגלוי והציבורי ו/או מקורות מידע אחרים אשר בעיני כותבי הסקירה ניתן להתייחס אליהם כאמינים אך המידע לא אומת בדרך עצמאית על ידי עורכי הסקירה ומשכך לא ניתן להיות ערבים לדיוק הפרטים שנכללו בה ו/או לשלמותה ובכלל זה לא ניתן להתחייב שבמידע לא יכללו טעויות או שגיאות ויש לראות את הדברים הכתובים באופן מתאים וכמובן בכפוף לשינויים שחלו בזמן ממועד עריכת הסקירה ובכל מקרה אינה מהווה תחליף למידע המופיע בתשקיפי ההנפקה של הנכסים הרלוונטיים ו/או בדיווחים הנוגעים אליהם מכל מין סוג שהוא. מבלי לגרוע מכלליות האמור, המידע ו/או מצב השוק ו/או האנליזות עשויים להשתנות ואין לראות במידע ו/או בסקירה כשלמים וכממצים, ובין השאר, בקשר לכל ההיבטים הנוגעים לני"ע ו/או לנכסים פיננסיים כלליים ו/או ספציפיים המוזכרים בו, במישרין ו/או בעקיפין ו/או על דרך ההפניה ואין לראות במידע המלצה או תחליף לשיקול דעתו של הקורא, או הצעה, או הזמנה לקבלת הצעות, או שיווק השקעות, בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של כל קורא, לרכישה ו/או ביצוע השקעות ו/או פעולות ו/או עסקאות כלשהן ואין לראות בה כייעוץ בדבר כדאיות ההשקעה ו/או כהצעה או כשידול, במישרין ו/או בעקיפין, ובכלל זה לעניין רכישת יחידות השתתפות של קרנות נאמנות בניהולו של מנהל הקרן מקבוצת סיגמא לרבות באמצעות התייעצות עם יועצים חיצוניים ובכלל זה יועץ השקעות מוסמך ויועץ מס. מבלי לגרוע מן האמור, ולמען הסר ספק, הנכסים המוזכרים בסקירה עשויים שלא להתאים לקורא הסקירה ומודגש שהסקירה אינה מביאה בחשבון את מטרות ההשקעה, המצב הכלכלי והצרכים הייחודיים של כל משקיע. קבוצת סיגמא אינה מחויבת להודיע לקוראים בדרך כלשהי על שינויים ו/או עדכונים במידע ו/או בסקירה מראש או בדיעבד. קבוצת סיגמא לא תהיה אחראית בכל צורה שהיא לנזק או הפסד, ישיר או נסיבתי, הנובע מהסתמכות על המידע, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי הקורא או המשתמש. קבוצת סיגמא ו/או בעלי שליטה ו/או בעלי עניין במי מהם ו/או מי מטעם כל אלה, עשויים בהתאם למגבלות החוק, עבור עצמה ו/או עבור לקוחותיה ו/או באופן אחר, להחזיק, למכור, לרכוש ו/או להתעניין מעת לעת במידע ו/או במסחר הקשור לניירות ערך ו/או לנכסים לרבות הנכסים הפיננסיים הנזכרים במסמך זה בצורה ישירה ועקיפה. כן עשויה קבוצת סיגמא להתקשר בעסקאות ו/או להעניק שירותים לחברות הנזכרות במידע או חברות הקשורות אליהן, בין במישרין ובין בעקיפין. אין לעשות שימוש בסקירה זו ללא רשות מפורשת מקבוצת סיגמא והיא אינה מיועדת אלא למי שהומצאה לו על ידי קבוצת סיגמא.

Is this time different? It’s never different

Is this time different? It’s never different

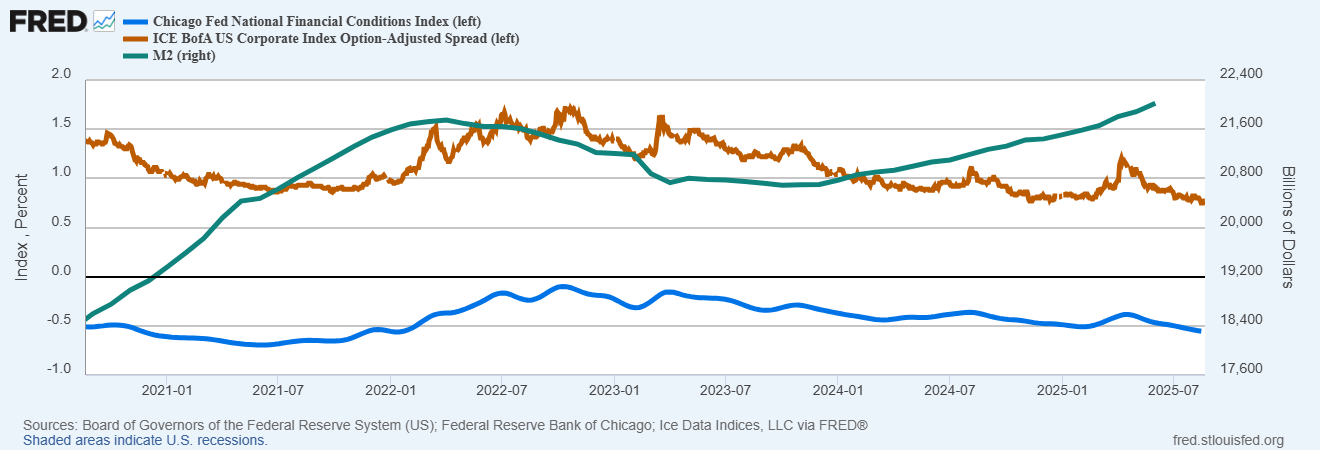

ביום שישי פאוול הרים דגל לבן. אולי לא דגל, דגלון. למרות שפאוול הפגין עמידות מרשימה מול טראמפ, הלחץ האדיר שהופעל עליו עשה את שלו. נאומו של יו״ר הפדרל ריזרב, ג׳רום פאוול, בכנס ג׳קסון הול הצית ציפיות להורדת ריבית כבר בספטמבר, לאחר שהודה כי שוק העבודה מתחיל להראות סימני היחלשות שעשויים לסייע בריסון האינפלציה המושפעת מעליות מכסים. לאורך השנה שמר הפד על ריבית יציבה בטענה שהשוק האמריקאי איתן, אולם בג'קסון הול פאוול אמר לראשונה כי “מאזן הסיכונים משתנה” וכי האטה גם בהיצע וגם בביקוש לעובדים יוצרת סיכון גובר לעלייה בפיטורים ואבטלה. לפיכך, ייתכן שיש מקום לשינוי כיוון במדיניות, במיוחד לאור העובדה שהריבית הנוכחית נותרה די מרסנת. דבריו התקבלו בהתלהבות בשווקים, אך הוא גם הבהיר שאין מדובר בתחילתה של סדרת הפחתות אגרסיבית. פאוול הזכיר כי האינפלציה נמצאת עדיין מעל יעד ה־2% זה למעלה מארבע שנים, והזהיר שהשפעות המכסים על המחירים ברורות וצפויות להעמיק בחודשים הקרובים. פאוול טען שלמרות שהעלייה במחירים עלולה להיות זמנית, יש סבירות לתרחיש שבו דרישות שכר גבוהות בתגובה לעלייה במחירים (גם אם זמנית) עלולות להנציח אינפלציה. לשוק זה כמובן לא שינה. השוק מבחינתו חגג את השינוי בעמדת הפד וכבר צופה שלוש הפחתות עד סוף השנה. היינו, הפחתה בכל אחת מישיבות הפד. הרשו לנו להטיל בכך ספק. שוק ההימורים על הריבית תמיד הפגין אופטימיות רבה לאין שיעור מזו שהתממשה במציאות. לצד זה אי אפשר לנתק את הקשר הפוליטי שעמד ברקע הצהרתו של פאוול. ממשל טראמפ מפעיל לחצים חריגים על הפד, כולל איומים לפטר את פאוול עצמו וחקירות סביב הוצאות שיפוץ מטה הבנק. באותו יום טראמפ אף שקל את פיטוריה של חברת הפד, ליסה קוק בטענה שהיא ביצעה תרמית בבקשת המשכנתא שלה. כל זה מייצר סביבת עבודה "רועשת" מאוד שמקשה ואולי גם מפריעה לתהליך קבלת ההחלטות של הפד, למרות שפאוול הדגיש כי הפד “לעולם לא יסטה” ממדיניותו לקבוע ריבית רק על בסיס אינפלציה ותעסוקה. ימים יגידו. לצד הכותרות, פאוול הכניס בתוך הנאום "פצצה קטנה" כאשר הכריז על שינוי "מסגרת העבודה" של הפד. עם פרוץ הקורונה הכריז הפד על מסגרת עבודה שנועדה להתמודד עם סביבה של ריביות נמוכות ואינפלציה מתונה. הפד השיק את התוכנית שנקראה FAIT (Flexible Average Inflation Targeting) שאיפשרה חריגה זמנית מעל יעד האינפלציה של 2% כדי ל"פצות" על תקופות שבהן היא הייתה נמוכה ממנו. במקביל, המסגרת שמה דגש על מחסור בתעסוקה (shortfalls), והביעה את חוסר החשש שלה משוק עבודה "חם מדי", מה שאיפשר לו לדחות את העלאות הריבית גם כאשר שוק העבודה התקרב לתעסוקה מלאה. אלא שהמציאות הכלכלית התהפכה וכבר ב 2021 נרשמה האצה חדה באינפלציה, שהגיעה לרמות כמותן לא נראו זה ארבעה עשורים. הפד, שהיה מחויב למסגרת החדשה ולמדיניות של ריביות נמוכות, התמהמה בהידוק והחל להעלות ריבית רק במרץ 2022, בעוד שמדדים רבים הצביעו קודם לכן על התפרצות אינפלציונית. כך נוצרה תחושה בקרב משקיעים וכלכלנים שהמסגרת של 2020 לא רק שלא התאימה למציאות החדשה, אלא תרמה בפועל לדחיית התגובה. כעת, פאוול מחזיר את המדיניות לבסיס מסורתי יותר. לא עוד יעד "ממוצע", אלא יעד קבוע מראש שכרגע עומד על 2%. במקביל הוסר המונח "shortfalls" מהתייחסות לשוק העבודה. ההיגיון ברור. הפד רוצה יותר גמישות שתאפשר לו להגיב במהירות גם כאשר שוק העבודה מתחמם יתר על המידה ועלול ליצור לחצים אינפלציוניים. המסגרת החדשה משדרת פחות אסימטריה ויותר איזון בין שני המנדטים המרכזיים של הפד, יציבות מחירים ותעסוקה. השוק אמנם אהב את נאומו של פאוול, אולם הוא "התעלם" מכך שיעד האינפלציה לא השתנה, מה שאומר שמדיניות הריבית תמשיך להיות די מרסנת מהסיבה הפשוטה שמדדי האינפלציה הנוכחיים עדיין גבוהים מהיעד באופן משמעותי. בנוסף, יש להזכיר שהציפייה להפחתת ריבית מגיעה כאשר שוק המניות בשיא, מרווחי האג"ח הקונצרני בשפל, מדד התנאים הפיננסיים נמצא ברמה הנמוכה ביותר מאז 2022 (סביבה מקלה) וכמות הכסף נמצאת ברמת שיא של כל הזמנים. לאור נאומו, סביר להניח שפאוול יפחית את הריבית ברבע אחוז בספטמבר. יתכן שזה בגלל שיקולים כלכליים טהורים ואלי גם "כדי להוריד מעל הגב שלו את הג'ינג'י הנודניק שמשגע אותו". כך או כך, התנאים עימם הפד מתמודד כעת בין שאלו כלכליים ובין שהם פוליטיים הם מאתגרים למדי. השוק מאוד אהב את פאוול מאחר והוא מניח שהריבית תחל לרדת מהר ובחדות לרמות נמוכות מהרמה הנוכחית. לאור המציאות המורכבת, יש להטיל בהנחה הזו ספק רב.

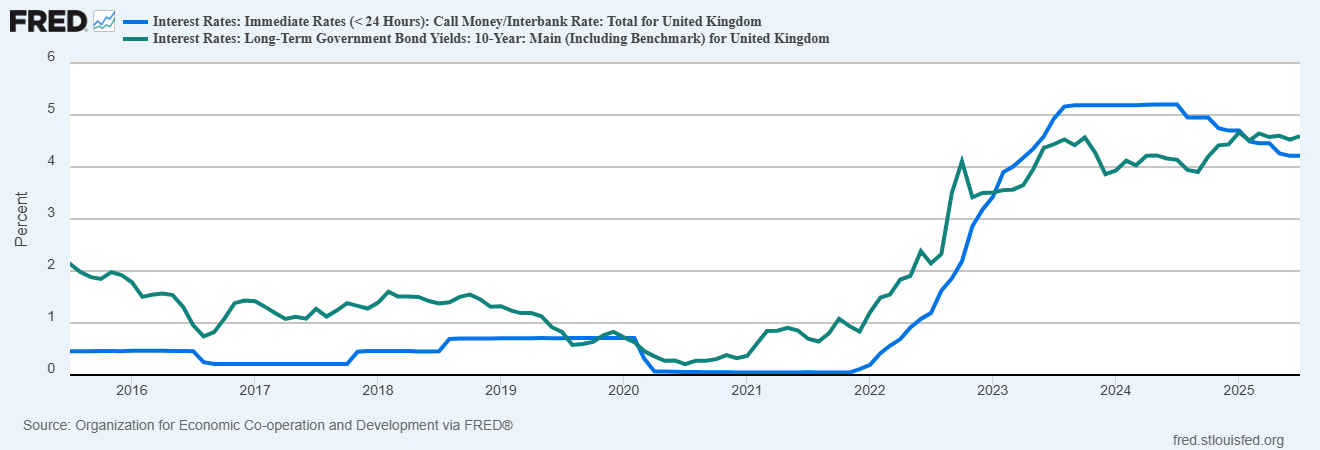

נזכיר שטראמפ לוחץ על פאוול להפחית את הריבית מתוך כוונה שהתשואות הארוכות תרדנה, מה שיקל על הממשל להתמודד עם עלויות מימון החוב האדירות (מעל טריליון דולר לשנה). אלא שהניסיון מגלה שלא בטוח שזה מה שיקרה. למשל, הריבית באנגליה ירדה ארבע פעמים מאז יולי בשנה שעברה. אלא שכפי שניתן לראות מהגרף שמצורף, לא רק שהתשואות הארוכות לא ירדו, הן עלו בלמעלה מחצי אחוז!!!

לאור נאומו, סביר להניח שפאוול יפחית את הריבית ברבע אחוז בספטמבר. יתכן שזה בגלל שיקולים כלכליים טהורים ואלי גם "כדי להוריד מעל הגב שלו את הג'ינג'י הנודניק שמשגע אותו". כך או כך, התנאים עימם הפד מתמודד כעת בין שאלו כלכליים ובין שהם פוליטיים הם מאתגרים למדי. השוק מאוד אהב את פאוול מאחר והוא מניח שהריבית תחל לרדת מהר ובחדות לרמות נמוכות מהרמה הנוכחית. לאור המציאות המורכבת, יש להטיל בהנחה הזו ספק רב.

נזכיר שטראמפ לוחץ על פאוול להפחית את הריבית מתוך כוונה שהתשואות הארוכות תרדנה, מה שיקל על הממשל להתמודד עם עלויות מימון החוב האדירות (מעל טריליון דולר לשנה). אלא שהניסיון מגלה שלא בטוח שזה מה שיקרה. למשל, הריבית באנגליה ירדה ארבע פעמים מאז יולי בשנה שעברה. אלא שכפי שניתן לראות מהגרף שמצורף, לא רק שהתשואות הארוכות לא ירדו, הן עלו בלמעלה מחצי אחוז!!!

לסיכום, הודעתו של פאוול לא משנה מהותית אם בכלל את תפישתנו לגבי הפוזיציה שלנו בתיק הסולידי שלנו. סיכוני האינפלציה עדין במקומם והאופטימיות הרבה שהפגינו השווקים מבטאת להערכתנו הצנועה משהו שבין עלייה באופטימיות לבין התעלמות מהנתונים. This time is different? It is never different

---

הודעת הריבית של בנק ישראל התקבלה באופן רגוע בהרבה לעומת זו של פאוול. באופן לא מפתיע, נגיד הבנק, פרופסור ירון הותיר את הריבית ללא שינוי תוך שהוא מצביע על כך שהסיכונים הגיאו פוליטיים ו"מגוון האפשרויות להתפתחויות ביטחוניות הוא רחב", מה שעלול להעיב על התאוששות הפעילות במשק על כל ההשלכות שנלוות לזה כמו חריגה ביעד הגרעון ולחצים אינפלציוניים. חיזוק לחששות האלו התקבל בשבוע שעבר כאשר הממשלה אישרה חריגה נוספת מהתקציב (חמישית במספר מתחילת כהונתה) לטובת הוצאות ביטחוניות ובכך עולה הגרעון ל 5.2%. זה לא יסתיים בזה אם לאחר כיבוש עזה, ישראל תצטרך ליישם שם שלטון צבאי ואזרחי. זאת אומרת, אפשר להקטין את הגרעון גם במצב של שליטה צבאית ואזרחית בעזה, אלא שזה ידרוש קיצוץ תקציבי משמעותי ביותר. העובדה שלממשלה אין כעת רוב בכנסת לאחר פרישת המפלגות החרדיות מהממשלה מעלה ספק רב בדבר יכולתה של הממשלה להתמודד עם האתגר הכלכלי הזה. הפחתת ריבית? נקווה שהריבית תישאר במקומה.

נכתב על ידי :

עידן אזולאי, מנהל השקעות ראשי

סיגמא בית השקעות

לסיכום, הודעתו של פאוול לא משנה מהותית אם בכלל את תפישתנו לגבי הפוזיציה שלנו בתיק הסולידי שלנו. סיכוני האינפלציה עדין במקומם והאופטימיות הרבה שהפגינו השווקים מבטאת להערכתנו הצנועה משהו שבין עלייה באופטימיות לבין התעלמות מהנתונים. This time is different? It is never different

---

הודעת הריבית של בנק ישראל התקבלה באופן רגוע בהרבה לעומת זו של פאוול. באופן לא מפתיע, נגיד הבנק, פרופסור ירון הותיר את הריבית ללא שינוי תוך שהוא מצביע על כך שהסיכונים הגיאו פוליטיים ו"מגוון האפשרויות להתפתחויות ביטחוניות הוא רחב", מה שעלול להעיב על התאוששות הפעילות במשק על כל ההשלכות שנלוות לזה כמו חריגה ביעד הגרעון ולחצים אינפלציוניים. חיזוק לחששות האלו התקבל בשבוע שעבר כאשר הממשלה אישרה חריגה נוספת מהתקציב (חמישית במספר מתחילת כהונתה) לטובת הוצאות ביטחוניות ובכך עולה הגרעון ל 5.2%. זה לא יסתיים בזה אם לאחר כיבוש עזה, ישראל תצטרך ליישם שם שלטון צבאי ואזרחי. זאת אומרת, אפשר להקטין את הגרעון גם במצב של שליטה צבאית ואזרחית בעזה, אלא שזה ידרוש קיצוץ תקציבי משמעותי ביותר. העובדה שלממשלה אין כעת רוב בכנסת לאחר פרישת המפלגות החרדיות מהממשלה מעלה ספק רב בדבר יכולתה של הממשלה להתמודד עם האתגר הכלכלי הזה. הפחתת ריבית? נקווה שהריבית תישאר במקומה.

נכתב על ידי :

עידן אזולאי, מנהל השקעות ראשי

סיגמא בית השקעות

סיגמא ניהול תיקים בע"מ ו/או חברות קשורות אליה (להלן: "קבוצת סיגמא") עוסקת בעצמה ו/או באמצעות חברות קשורות בפעילויות בשוק ההון ומשכך הינה תאגיד קשור לגופים המוסדיים ו/או למשווקים על ידם: סיגמא קרנות נאמנות בע"מ, סיגמא תכנון פיננסי סוכנות לביטוח פנסיוני (2011) בע"מ, סיגמא פרמיום בע"מ ו-קלאריטי קפיטל קיי סי פי אס בע"מ. מסמך זה, לרבות הסקירה, המידע, הנתונים, ידיעות, ניתוחים, הערכות, דעות, תחזיות, טקסט ו/או תמונות המתפרסמים בו (להלן: "המידע" או "הסקירה" לפי העניין) מסופקים כשירות לקוראים. אין בסקירה זו אלא הבעת דעה בלבד מתוך מטרת הבאת מידע כללי המתבסס על הידוע ביום פרסום הסקירה הגלוי והציבורי ו/או מקורות מידע אחרים אשר בעיני כותבי הסקירה ניתן להתייחס אליהם כאמינים אך המידע לא אומת בדרך עצמאית על ידי עורכי הסקירה ומשכך לא ניתן להיות ערבים לדיוק הפרטים שנכללו בה ו/או לשלמותה ובכלל זה לא ניתן להתחייב שבמידע לא יכללו טעויות או שגיאות ויש לראות את הדברים הכתובים באופן מתאים וכמובן בכפוף לשינויים שחלו בזמן ממועד עריכת הסקירה ובכל מקרה אינה מהווה תחליף למידע המופיע בתשקיפי ההנפקה של הנכסים הרלוונטיים ו/או בדיווחים הנוגעים אליהם מכל מין סוג שהוא. מבלי לגרוע מכלליות האמור, המידע ו/או מצב השוק ו/או האנליזות עשויים להשתנות ואין לראות במידע ו/או בסקירה כשלמים וכממצים, ובין השאר, בקשר לכל ההיבטים הנוגעים לני"ע ו/או לנכסים פיננסיים כלליים ו/או ספציפיים המוזכרים בו, במישרין ו/או בעקיפין ו/או על דרך ההפניה ואין לראות במידע המלצה או תחליף לשיקול דעתו של הקורא, או הצעה, או הזמנה לקבלת הצעות, או שיווק השקעות, בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של כל קורא, לרכישה ו/או ביצוע השקעות ו/או פעולות ו/או עסקאות כלשהן ואין לראות בה כייעוץ בדבר כדאיות ההשקעה ו/או כהצעה או כשידול, במישרין ו/או בעקיפין, ובכלל זה לעניין רכישת יחידות השתתפות של קרנות נאמנות בניהולו של מנהל הקרן מקבוצת סיגמא לרבות באמצעות התייעצות עם יועצים חיצוניים ובכלל זה יועץ השקעות מוסמך ויועץ מס. מבלי לגרוע מן האמור, ולמען הסר ספק, הנכסים המוזכרים בסקירה עשויים שלא להתאים לקורא הסקירה ומודגש שהסקירה אינה מביאה בחשבון את מטרות ההשקעה, המצב הכלכלי והצרכים הייחודיים של כל משקיע. קבוצת סיגמא אינה מחויבת להודיע לקוראים בדרך כלשהי על שינויים ו/או עדכונים במידע ו/או בסקירה מראש או בדיעבד. קבוצת סיגמא לא תהיה אחראית בכל צורה שהיא לנזק או הפסד, ישיר או נסיבתי, הנובע מהסתמכות על המידע, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי הקורא או המשתמש. קבוצת סיגמא ו/או בעלי שליטה ו/או בעלי עניין במי מהם ו/או מי מטעם כל אלה, עשויים בהתאם למגבלות החוק, עבור עצמה ו/או עבור לקוחותיה ו/או באופן אחר, להחזיק, למכור, לרכוש ו/או להתעניין מעת לעת במידע ו/או במסחר הקשור לניירות ערך ו/או לנכסים לרבות הנכסים הפיננסיים הנזכרים במסמך זה בצורה ישירה ועקיפה. כן עשויה קבוצת סיגמא להתקשר בעסקאות ו/או להעניק שירותים לחברות הנזכרות במידע או חברות הקשורות אליהן, בין במישרין ובין בעקיפין. אין לעשות שימוש בסקירה זו ללא רשות מפורשת מקבוצת סיגמא והיא אינה מיועדת אלא למי שהומצאה לו על ידי קבוצת סיגמא.